你我或許都有過這樣的經驗:筆記型電腦跑圖跑不動、或是手機遊戲玩久了發燙。這背後的原因很簡單——晶片高速運轉時會產生驚人的熱量。現在,請將這個體驗放大數萬倍,就是當今全球AI資料中心的日常。以NVIDIA為首的美國科技巨頭,正以前所未有的速度推升AI晶片的運算能力,但這場軍備競賽也帶來一個無法迴避的物理問題:高溫。

傳統依賴風扇的「氣冷」散熱,就像是用電風扇給一座煉鋼廠降溫,早已力不從心。於是,一場從「氣」到「水」的散熱革命悄然上演,而台灣的散熱大廠奇鋐(3017),正處於這場革命的風暴核心。本文將剖析這場由美國AI巨頭所點燃的技術變革,以及它如何成為奇鋐未來數年最關鍵的成長引擎。

▋為何AI晶片需要「沖個冷水澡」?散熱技術已達物理極限

要理解散熱的重要性,我們得先認識一個關鍵詞:TDP (Thermal Design Power),熱設計功耗。簡單來說,TDP就是一顆晶片在最大負載下所產生的熱量,單位是瓦(W)。這就像一顆燈泡,瓦數越高,就越亮也越燙。

過去十幾年,CPU的TDP大多維持在100W-200W的區間,但AI時代徹底改變了遊戲規則。NVIDIA的AI GPU功耗一路飆升,從Hopper架構的1,000W,到Blackwell架構GB200的1,800W,再到預計2026年登場的下一代Rubin平台,其GPU功耗預計將一舉躍升至2,300W 。

當一顆晶片的發熱量相當於一台家用電暖器時,只靠風扇把熱氣吹走顯然是不夠的。空氣導熱的效率有其物理極限,在空間有限的伺服器機櫃中,不可能無限制地加大風扇或提高轉速。這就是所謂的「氣冷之牆」(The Air-Cooling Wall),整個行業都撞上了這面牆,而唯一的出路,就是尋找更有效率的散熱介質——液體。

▋液冷時代來臨:不只是技術升級,更是價值的全面翻倍

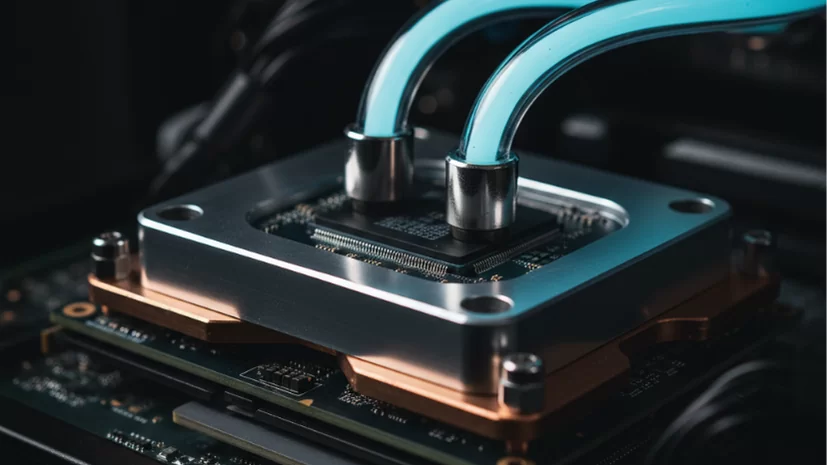

液冷散熱的原理,類似汽車引擎的水箱。它透過液體(通常是水或特殊冷卻液)流經與晶片緊密貼合的「水冷板」(Cold Plate),將熱量高效地帶走。這項過去僅用於超級電腦或極客改裝的技術,如今正成為AI資料中心的標準配備。

NVIDIA即將推出的Rubin CPX平台,就是這場變革的最佳例證 。它不僅僅是導入液冷,而是進行了「全液冷」的顛覆性設計,直接移除了散熱風扇 。這一步棋,大幅推升了散熱系統的價值含量:

更多的水冷板:過去GB300系統中,一個運算板(Compute Tray)主要為GPU配置2組水冷模組 。但在Rubin CPX系統中,除了GPU,連CPU、電源供應器,以及新增的CPX加速器都需要加裝獨立的水冷板,額外增加了3片之多 。

更多的「水龍頭」:為了讓冷卻液進出,系統需要大量的「快拆接頭」(Quick Disconnects, QD)。在GB300上,QD的數量是「8+2」個;到了Rubin CPX,這個數字暴增至「20+2」個 。這代表內部管路設計變得更複雜,價值也更高。

全新的關鍵組件:為了連接這些複雜的管路,Rubin CPX導入了全新的「內部分歧管」(Internal Manifold) ,這就像是整套水路系統的「總水閥」,是過去氣冷架構中不存在的高單價零件。

根據券商報告的產值試算,GB300的散熱方案價值約3.6萬美元,而VR200 CPX(Rubin架構的一種)的散熱方案價值高達7萬美元,成長幅度接近翻倍 。這說明,液冷革命不只是技術路線的改變,更是供應商單一客戶價值(ARPU)的巨幅提升。

▋奇鋐(3017)如何在這場革命中,站穩核心供應商地位?

面對這塊價值翻倍的市場大餅,為何奇鋐能脫穎而出?答案在於技術、產能與客戶關係的完美結合。

首先,奇鋐早已不是過去那個只做PC風扇的公司,近年來成功轉型,深耕伺服器與通訊領域的高階散熱市場 。在這波浪潮來臨前,奇鋐就已投入大量研發資源,其水冷板與VC Lid(均熱板上蓋)等關鍵產品,皆已通過台積電與NVIDIA等巨頭的驗證 ,取得了至關重要的「入場券」。

其次,為了滿足AI客戶對供應鏈韌性的要求,奇鋐近年積極擴大越南產能 。預計到2025年底,越南廠區的產能佔比將從25%提升至30% ,不僅能滿足客戶分散風險的需求,也為即將到來的液冷爆發性成長預備了充足的產能。

最後,奇鋐的客戶群不僅有NVIDIA,更已和AWS、Microsoft、Meta等雲端服務巨擘展開合作 。隨著這些巨頭的自研ASIC晶片也逐步導入液冷設計,奇鋐的市場天花板將進一步被打開 。

▋結論:抓住AI「熱潮」下的「冷」商機

AI的發展已是不可逆的趨勢,而伴隨而來的「高熱量」,也確立了液冷散熱在未來數年將從利基市場走向主流。這是一場由美國頂尖科技公司發動,擴及全球供應鏈的結構性變革。

對於奇鋐而言,這不僅僅是接到更多訂單,而是其產品價值隨著整個產業的技術升級而水漲船高。當市場還在追逐AI的算力競賽時,真正聰明的投資者,應該看到背後那個確保算力得以實現,卻又相對隱蔽的賽道——散熱。在這場AI淘金熱中,提供最關鍵「冷卻」工具的奇鋐,無疑已佔據了最有利的戰略位置。